Моя цель в точке Б довольная простая — достичь финансовой независимости. Мысли о покупке собственного жилья в Европе, также периодически посещают. Все-таки низкие процентные ставки выглядеть привлекательно, да и серьезного роста EURIBOR в ближайшие годы ожидать не приходиться. Однако, пока нет определенности со страной постоянного проживания, этот вопрос откладывается на неопределенный срок.

Что же означает быть финансово независимым? На текущий момент единственным и основным моим доходом является зарплата. Это активный источник дохода, т.е. чтобы получать деньги мне необходимо каждый день выходить на работу и стоит мне прекратить это делать по каким-либо причинам, денежный поток прервется. В точке А оно выглядит таким образом:

Мне хотелось бы каким-то образом минимизировать эту зависимость. Моя цель не перестать работать и бить баклуши, ни в коем случае. Работа, если она нравится, конечно же, привносит в жизнь свои цели и краски. Однако, в жизни случается всякое и работу, даже на какое-то время, можно просто потерять. Один из вариантов стать финансово независимым — обеспечить такой уровень пассивного дохода, чтобы можно было не думать о деньгах. Моя точка Б:

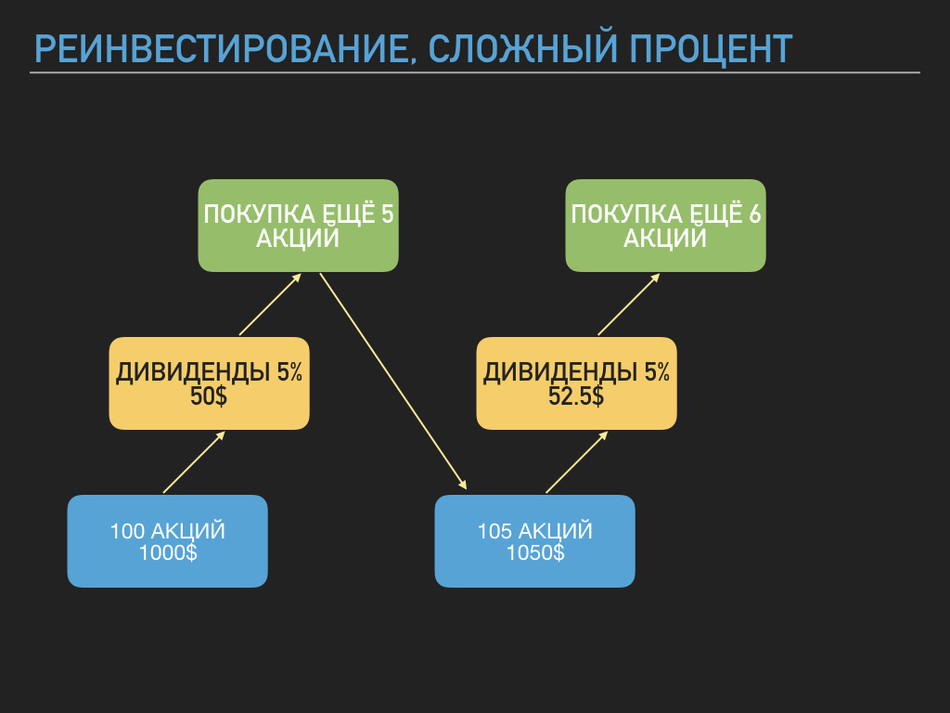

Здесь уже основным источником дохода является инвестиционный капитал, который дает прибыль в виде дивидендов и собственного роста. Часть дохода реинвестируется обратно для роста инвестиционного капитала — это так называемый сложный процент. Реинвестировать необходимо продолжать и после достижения цели — ведь если собственный капитал не будет расти, то он начнет уменьшаться и, соответственно, будет уменьшаться и генерируемый им денежный поток.

Сложный процент – это восьмое чудо света.

Тот, кто понимает это — зарабатывает его,

тот, кто не понимает — платит егоАльберт Эйнштейн

Визуально это можно представить как:

Каким же должен быть собственный капитал, чтобы доход от него покрывал текущие доходы и хватало на инвестирование? С учетом инфляции и ожидаемой доходности 10% годовых мне необходимо 500.000$. Достаточно приличная сумма. Ведение и оптимизация семейного бюджета помогла мне определить сумму, которую я могу направить на инвестиции без особенного ущерба — примерно 500$ в месяц. При практически нулевом стартовом капитале мне потребуется 24 года для достижения цели.

| Год | Прибыль | Пополнение | Баланс |

| 1 | 0 | 6000 | 6000 |

| 2 | 600 | 6000 | 12600 |

| 3 | 1260 | 6000 | 19860 |

| 4 | 1986 | 6000 | 27846 |

| 5 | 2785 | 6000 | 36631 |

| 6 | 3663 | 6000 | 46294 |

| 7 | 4629 | 6000 | 56923 |

| 8 | 5692 | 6000 | 68615 |

| 9 | 6862 | 6000 | 81477 |

| 10 | 8148 | 6000 | 95625 |

| 11 | 9562 | 6000 | 111187 |

| 12 | 11119 | 6000 | 128306 |

| 13 | 12831 | 6000 | 147136 |

| 14 | 14714 | 6000 | 167850 |

| 15 | 16785 | 6000 | 190635 |

| 16 | 19063 | 6000 | 215698 |

| 17 | 21570 | 6000 | 243268 |

| 18 | 24327 | 6000 | 273595 |

| 19 | 27360 | 6000 | 306955 |

| 20 | 30695 | 6000 | 343650 |

| 21 | 34365 | 6000 | 384015 |

| 22 | 38401 | 6000 | 428416 |

| 23 | 42842 | 6000 | 477258 |

| 24 | 47726 | 6000 | 530984 |

Может показаться долго, но это консервативный сценарий, который еще задолго до выхода на пенсию позволит мне обрести финансовую независимость с приличным доходом. Оптимистично, я рассчитываю сократить этот срок до 15 лет, продолжив оптимизацию расходов и увеличив доходность от инвестиционной деятельности до 15%.

В качестве инструментария на данный момент я решил выбрать фондовый рынок. Из плюсов:

- Порог входа довольно низкий — можно начинать инвестировать начиная с сотни баксов;

- Позволяет обеспечить желаемую доходность в 10-15%. Ориентировочная разбивка: 4% дивиденды + 6% рост стоимости + 5% спекулятивный трейдинг

- Высокая волатильность — это с одной стороны плохо, т.к. позволяет потерять почти все. С другой стороны риски можно минимизировать, если составить план и его придерживаться. А потенциальный доход может быть высоким.

Главный же минус — это требует достаточно много времени и хорошего понимания вопроса. Собственно, мой план на ближайший год заключается как раз в том, чтобы разобраться как можно глубже, как именно работает рынок. Если получится на этом заработать — хорошо, если же нет — надеюсь вынести правильные уроки.

Облигации, несмотря на многие плюсы, пока не интересуют — все-таки это долговые бумаги, а долг, как мы уже говорили, инвестициями не является. Хотя, в будущем, если инвестиционный портфель будет расти, не исключаю хеджирование облигациями.

Ну и нужно всегда помнить, что инвестирование процесс долгий и можно попасть как в фазу роста, так и фазу просадки. Поэтому всегда следует иметь заначку, чтобы не приходилось выводить срочно деньги с убытком. Многие рекомендуют сумму заначки иметь равной 6 месяцев расходов. Я, в принципе, с этим согласен и советовал бы начать именно с формирования запаса в виде кэша и только потом приступать к инвестированию свободных средств.