Как мы уже обсудили, инвестор ориентируется в первую очередь на ценность компании, что в долгосрочной перспективе должно решать поставленные задачи. Но как определить, что компания действительно хорошая? Можно читать финансовую отчетность, делать фундаментальный анализ, ориентироваться на мнение аналитиков. Но нет ни каких гарантий, что мы не ошибемся. Отчетность может быть подделана (привет Enron), могут начаться проблемы (Kraft Heinz Company) или просто наступит следующий кризисный цикл. Выход только один — диверсифицировать. Т.е. вкладывать все деньги не в одну бумагу, а множество. Таким образом, мы защищаем наши активы. Если портфель составлен грамотно, то падение стоимости акций одной компании будет компенсироваться ростом других.

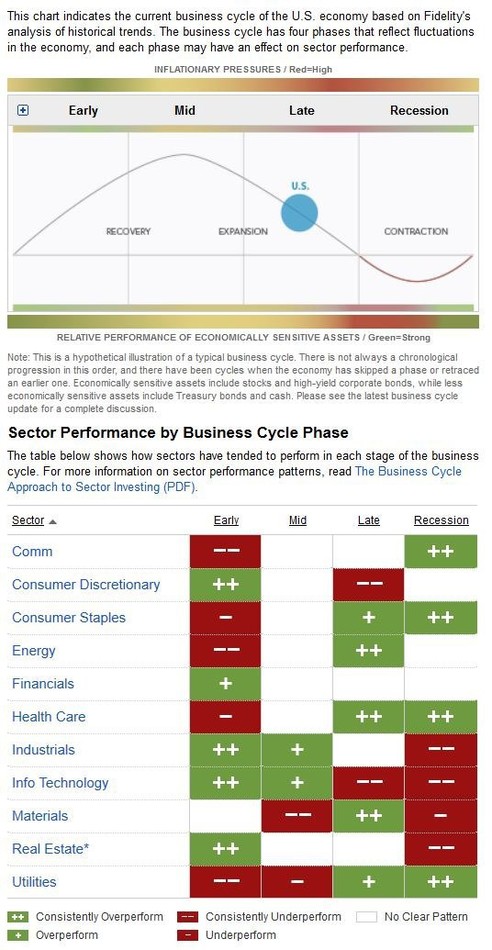

Отлично подумал инвестор и решил взять акции Apple, Facebook, Google, IBM. Вторая ошибка — все эти компании из одного и того-же сектора — IT. А в рамках своего сектора цене свойственно двигаться в одном направлении. Т.е., если какой-то сектор падает, то будут падать все компании входящие в него, независимо от своих показателей. К тому же разные сектора по-разному себя ведут на рынке. Так, IT и Biotech растут очень быстро, опережая индекс, но дивиденды почти не платят и падают самыми первыми. А вот Utilities, Energy — растут медленно, но зато платят дивиденды и меньше всего проседают в кризисные времена за счет стабильного денежного потока. Ведь людям нужна еда, энергия, вода в любые времена — это базовые потребности. Такие сектора являются защитными.

Есть смысл производить диверсификацию по валюте, особенно если основная торговля идет не в долларах или евро. По странам, в эпоху торговых войн это особенно актуально. Даже в рамках одного сектора это имеет смысл. Думаете что лучше — AMD или Nvidia? Купите обе!

Сколько же бумаг должно быть в портфеле? С одной стороны низкая диверсификация означает повышение рисков, c другой стороны управлять несколькими десятками акций достаточно затруднительно. Периодически необходимо проводить ребалансировку портфеля, читать новости и финансовую отчетность, следить за тенденциями на рынке. Понятно, что это будет отнимать много времени и сил. Но не забываем, что время — один из важнейших ресурсов, причем невосполнимых. Если хочется вложиться в широкий рынок — проще приобрести ETF. Для портфеля многие рекомендуют 10-20 бумаг, что с моей точки зрения является оптимальным.

Как мы уже говорили, инвестор ориентируется на две составляющие — рост бизнеса и прибыль. Портфель имеет смысл также разбить на две основные части — растущую и доходную. В первой мы рассчитываем на рост капитала компании и, соответственно, отражения этого роста в цене акции. Во второй части мы рассчитываем на рост денежного потока, который обеспечивается дивидендами.

Необходимо определиться и с критериями отбора. Акции роста имеет смысл искать среди компаний, находящихся на 2-ой или начале 3-ей стадии развития. Более перспективными являются новые компании с еще небольшой капитализацией до 10 млрд $. Совсем небольшие компании с капитализацией до 1 млрд $ рассматривать тоже не стоит — тут слишком большие риски, т.к. такие компании обычно сильно зависят от внешних факторов. Быстрый рост выручки (Revenue) и дохода (Earning) обеспечивают рост собственного капитала (Equity). А высокая маржинальность (нас интересует в первую очередь Net Margin) помогает компании проще пережить кризисные времена.

В доходную часть нас уже интересуют солидные компании на 3-й стадии развития, которые уже давно присутствуют на рынке и имеют стабильный денежный поток, прибыль от которого распределяют в виде дивидендов. Есть смысл искать компании с капитализацией более 10 млрд $ и которые стабильно выплачивают дивиденды последние 5-10 лет и эти выплаты имеют тенденцию к росту (DPS — Dividend per share). При этом выплаты по дивидендам (Payout) не должны превышать чистую прибыль.

При этом, со временем, компании могут переходить из растущей части в доходную. Например вы приобрели акции Facebook, которая сейчас находится между 2 и 3-й стадиями, в доходную часть и в какой-то момент времени она начнет выплачивать дивиденды и перейдет в 3-ю стадию.

Периодически, но не слишком часто, раза в неделю, а лучше в две, необходимо проверять состояние портфеля и при необходимости производить ребалансировку. Каждый день отслеживать цену на акции не только не стоит, это может даже навредить. Рынки двигаются циклически и точно будут моменты, когда цена пойдет вниз, и вы окажитесь в минусе. Если это не вызвано какими-то глобальными факторами, как рецессия или серьезные проблемы у компании, то переживать не стоит.

Если относительно моего текущего портфеля — то разметка состоит из трех частей: 30% спекулятивная, 20% растущая и 50% доходная. причем большая часть на текущий момент в кэше. Почему я разметил именно так? Сейчас рынки очень волатильные и они испытывают большое давление от множества факторов. С большой долей вероятности я ожидаю коррекцию относительно текущих уровней на 20-30%. Соответственно, мне нет смысла покупать растущие компании прямо сейчас — проще дождаться снижения цены, как это было в декабре 2018 года и купить их по дешевке.

Спекулятивно торговать сейчас более интересно, но риски тоже очень большие. Поэтому никому не буду рекомендовать это делать прямо сейчас. Без хорошего риск-менеджмента деньги 100% будут потеряны. Я совершаю сделки только по двум причинам — для практики, это хорошая возможность набить шишки и я пользуюсь советами профессионалов, которые уже уберегли меня от некоторых необдуманных действий.

Так что, частично у меня заполнена только доходная часть. Я включил следующие бумаги:

- AT&T (T, 10%) — американская телекоммуникационная компания. Одна из крупнейших в мире и платит очень хорошие дивиденды 6,35%.

- British American Tobacco (BTI, 10%) — одна из крупнейших табачных компаний в мире. Несмотря на борьбу за здоровый образ жизни и снижение объемов продаж по всему сектору, эта компания показывают хорошую финансовую отчетность и платит отличные дивиденды 6,88%.

- Macy’s (M, 5%) — одна из крупнейших и старейших сетей розничной торговли в США. В последнее время выручка падает, во многом благодаря увеличению числа онлайн-покупок в магазинах типа Amazon. На текущий момент цена упала на 10% и я оказался в минусе, но дивиденды в 7% позволяют мне не сильно расстраиваться по этому поводу. В цену уже заложено много негатива и любые хорошие новости положительно скажутся на стоимости. Если цена упадет менее 20$ за акцию, то докуплю еще на 2-3%.

Даже если эти бумаги просядут в кризис, то за счет поступающего от них денежного потока я смогу произвести реинвестирование и снизить ущерб от снижения стоимости.